Evasión tributaria en el Perú

Por Humberto Campodónico

Un reciente estudio elaborado para la CEPAL por Luis Alberto Arias, ex Jefe de la Sunat, analiza la evasión tributaria del impuesto a la renta (IR) de las personas jurídicas (empresas) y las personas naturales (1).

|

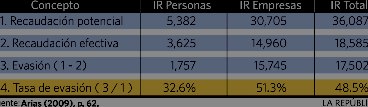

El cálculo se realiza con la metodología del “enfoque de brechas”, que mide la evasión comparando la recaudación potencial con la recaudación efectiva. La tasa de evasión se mide dividiendo el monto evadido entre la recaudación potencial” (Arias 2009, p. 56).

Así, la evasión tributaria del IR de personas y empresas en el 2006 fue 32.6 y 51.3% (ver cuadro). No cabe duda de que estos altos niveles de evasión tributaria constituyen uno de los problemas centrales que debe encarar una verdadera reforma tributaria integral.

El estudio nos dice que existen limitaciones a la estimación, siendo uno de ellos el alto grado de informalidad. Agrega también, por ejemplo, que en el caso de las personas naturales, la tasa de evasión se da sobre todo en las rentas del trabajo (porque las rentas del capital no están gravadas o están exoneradas).

Además, las encuestas de hogares (ENAHO) “tienden a incluir pocas observaciones en las que se reporta rentas del capital, aspecto que no está corregido completamente en el presente estudio” (p. 60). En cristiano, los ricos no contestan las preguntas de la encuesta. En relación a las empresas, dice Arias, entre otras observaciones, que el sector informal “está incluido en algún grado en las Cuentas Nacionales, por lo que éstas ya estarían incluyendo parte de la evasión”.

Otro de los hallazgos es que, a pesar de la evasión tributaria, el IR creció en el periodo 1990-2007, llegando al 7.2% del PBI en el 2007. La mayor parte le corresponde a las empresas debido al crecimiento económico y al boom de precios de los minerales en los últimos años.

La cuestión es que este aumento del IR está íntimamente ligado a los ciclos de precios de las materias primas. Si éstos disminuyen, como fue el caso con la crisis reciente, los ingresos por IR también lo hacen, como sucede en el 2009.

Otro tema importante es que las rentas del trabajo (4ta. y 5ta. Categoría) representan el 97.1% de la renta bruta total de las personas naturales, mientras que las rentas del capital solo representan el 2.8% restante (allí están las rentas de 1era. categoría ―alquileres― y las rentas de 2da. categoría ―ingresos de capitales—). Queda claro que las rentas del capital casi no se gravan en el Perú debido, en gran medida, a las exoneraciones tributarias aún vigentes.

El estudio nos dice que, en el 2006, el 40.7% del IR de las personas jurídicas correspondió a 41 empresas, mientras que las 208 siguientes contribuyeron con 12.6%. Así, el 52% del total de IR de las personas jurídicas está concentrado en 49 empresas. Dice Arias que esta concentración en muy pocas empresas “es un indicador del poco éxito que se ha tenido en la ampliación de la base tributaria”.

Muchos otros temas no pueden ser abordados aquí, por ejemplo la equidad. Dice Arias que la relación entre impuestos directos e indirectos durante todo el período ha sido por lo general menor a 1, “lo que indicaría que el sistema tributario ha sido regresivo”. Este importante estudio de Arias es de lectura indispensable para lograr una reforma tributaria integral.

(1) “La tributación directa en América Latina: equidad y desafíos. El caso del Perú”, CEPAL, Serie Macroeconomía del Desarrollo # 59, Santiago, octubre 2009, www.cepal.org

Todos los artículos del autor pueden ser leídos en: www.cristaldemira.com