Rentabilidades comparativas

Rentabilidades comparativas

Jorge Manco Zaconetti

A pesar de la leyenda negra sobre la rentabilidad de PetroPerú sirva la comparación con la competencia en el mercado de combustibles identificada con la Refinería La Pampilla cuyo mayor accionista es la transnacional española Repsol, unidad de PetroPerú que fue privatizada en 1996 a precios de remate.

En conjunto ambas determinan aproximadamente el 86 por ciento de las ventas de combustibles en el mercado interno, con la salvedad que Repsol participa en los negocios de Camisea tanto en la explotación de los lotes 88, 56, y 57, como en una cadena de grifos propios de la distribución minorista.

Si se tiene presente que en junio de 1996 se vendió el 60 por ciento de las acciones de la Refinería La Pampilla en el proceso privatizador por un valor de 180.5 millones de dólares, al Consorcio Refinadores del Perú S.A., donde 38 millones de dólares correspondían a títulos, papeles de deuda externa que fueron comprados a precios de “huevo roto”, y reconocidos al 100 por ciento de su valor por la COPRI, hoy Proinversión, el organismo responsable de promover las privatizaciones.

Al tipo de cambio promedio vigente a la venta al sector privado de la mayoría accionaria de la Refinería La Pampilla los 180.5 millones de dólares resultaban equivalentes en esa época a un valor en soles de 443.4 millones, con mínimos compromisos de inversiones de 10 millones de dólares por año durante cinco años, es decir un total 50 millones de dólares. ¡Es decir todo un regalo!

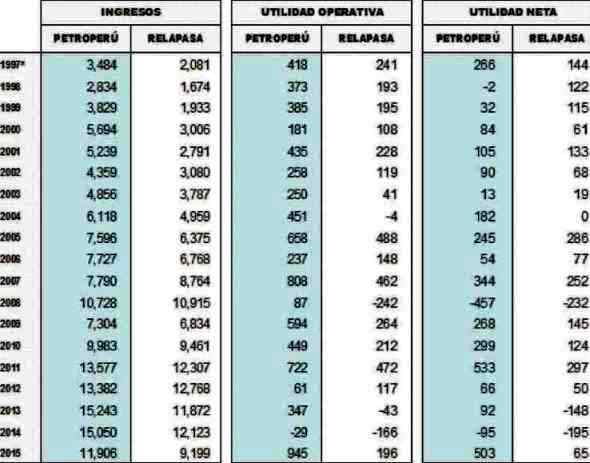

Como se puede observar en el cuadro respectivo de los “Estados Financieros Comparados de PetroPerú y Refinería La Pampilla” entre 1997 al 2015, es claramente evidente que la petrolera estatal es más rentable y más eficiente frente a la competencia, a pesar del discurso liberal.

La Refinería de Talara con una capacidad de refino de 65 mil barriles diarios, con una mayor capacidad en su planta de craqueo catalítico tiene un mayor rendimiento refinero que La Pampilla, produciendo mayores condensados medios y menores volúmenes de petróleos industriales. Es más, entre la refinería de Talara y Ref. Conchán con una capacidad de 13 mil barriles diarios, existen sinergias técnicas, pese a una distancia geográfica de 1,200 kilómetros del principal mercado determinado por la demanda de la ciudad capital, puede competir en precio y calidad con los derivados de La Pampilla.

RENTABILIDADES COMPARADAS

La información económica es contundente PetroPerú es más importante en cuanto a la generación de ingresos y rentabilidad, en relación a la Refinería La Pampilla (Repsol), que siendo más moderna tiene una mayor capacidad de refinación de 102 mil barriles diarios, produce mayores volúmenes de residuales que se tienen que exportar, entre otros países a Chile, que los refina en las unidades refineras de ENAP, la petrolera estatal de dicho país.

Al primer año de la privatización, 1997 PetroPerú generó ingresos del orden de 3,484 millones de soles, con una rentabilidad operativa de 418 millones de soles y una utilidad neta de 266 millones de soles.

Al primer año de la privatización, 1997 PetroPerú generó ingresos del orden de 3,484 millones de soles, con una rentabilidad operativa de 418 millones de soles y una utilidad neta de 266 millones de soles.

En cambio para el mismo año, Refinería La Pampilla, obtuvo ingresos del orden de 2,061 millones de soles, utilidades operativas es decir las utilidades antes de participaciones e impuestos por un valor de 241 millones de soles, y las utilidades residuales es decir las netas fueron equivalentes a 144 millones de soles.

A sabiendas que los estados financieros auditados no reflejan la verdadera utilidad pues existen una serie de mecanismos contables y tributarios para escamotear la real utilidad. Con los datos oficiales presentados por la propia empresa en sus memorias, se podría decir que el monto pagado de 443.4 millones de soles por la mayoría accionaria de La Pampilla en junio de 1996, prácticamente se recuperó en los primeros cuatro años, si se suman las utilidades netas que hacen un total de 442 millones de soles (1997/2000).

Debiera ser evidente que la rentabilidad real en ambas empresas debiera ser mayor si se suman las deducciones que se cargan al costo por concepto de depreciaciones y amortizaciones, más las partidas inusuales que se le cargan a la petrolera estatal por la intervención de los gobiernos de turno.

En la mayor parte de los años la rentabilidad tanto operativa como neta de PetroPerú supera a la competencia de la Refinería La Pampilla (Repsol) como se puede observar en el cuadro respectivo.

Un caso especial lo constituye los resultados económicos del 2008, durante el segundo gobierno aprista cuando los precios internacionales del crudo se derrumbaron de 100 dólares en promedio a menos de la mitad, por la crisis financiera mundial. En dicho año, la utilidad operativa de PetroPerú fue positiva con 87 millones de soles mientras la competencia declaraba 242 millones de pérdidas operativas.

Sin embargo, para el mismo año de 2008 la petrolera estatal declara pérdidas netas del orden de 457 millones de soles y la refinería La Pampilla asume pérdidas netas menores por 232 millones de soles. Esta situación se explica en razón que PetroPerú no pudo trasladar a los precios de los combustibles la volatilidad de los precios. Es decir, PetroPerú importó crudo y volúmenes de diesel a precios altos, pero tuvo que venderlos por debajo del precio de adquisición para no afectar a los consumidores.

Situación similar ocurrió en 2014 cuando ambas empresas declaran pérdidas operativas y netas en razón a la volatilidad de los precios internacionales del petróleo y derivados. Aunque las pérdidas netas en PetroPerú son menores en relación a La Pampilla, y nadie le dice ineficiente a Repsol, a pesar que casi el 20 por ciento de sus ingresos constituyen acciones de los fondos privados de pensiones (AFPs)

Por último en el 2015 si bien los ingresos por ventas disminuyen en ambas empresas siguiendo las tendencias bajistas del precio del petróleo a nivel internacional, la utilidad neta de PetroPerú fue del orden de los 503 millones de soles mientas La Pampilla (Repsol) declaró solamente 65 millones de soles.

Es más, en el primer semestre del 2016 los ingresos, utlidades operativas y netas de PetroPerú resultan superiores a los obtenidos por la Refinería La Pampilla. Si la petrolera estatal obtuvo 587 millones de soles por utilidades operativas, Rf. La Pampilla generó 185 millones de soles. En el mismo sentido, a nivel de utilidades netas la competencia declaró 115 millones de soles y PetroPerú más de 451 millones de soles, sin embargo no se cuestiona el comportamiento económico de Repsol, que afecta a miles de futuros pensionistas de los fondos privados.

EPÍLOGO

Con esta información debemos levantar parte de la leyenda negra de PetroPerú como empresa estatal en relación a la competencia con una empresa privada como Repsol que administra la Refinería La Pampilla.

Lo cierto y evidente es que PetroPerú genera mayores ingresos en razón de satisfacer el mercado interno allí donde no ingresa el privado. No solamente es más rentable a nivel operativo y neto en el período 1997/2015 con las excepciones explicadas, sino que también contribuye en una mayor proporción en el impuesto a la renta en relación a la competencia. Es decir, es mejor contribuyente.

A PetroPerú como a Tupac Amaru la han descuartizado, y la pretenden liquidar lentamente, pues le cargan una serie de pasivos, lesivos contratos y partidas inusuales, y sigue siendo rentable a pesar de todo ello, mas estas utilidades serían insuficientes para la modernización de la Refinería Talara, Oleoducto Norperuano y otras inversiones necesarias; sin acceso a la integración vertical, todo lo demás es una ilusión.

ESTADOS FINANCIEROS COMPARADOS DE PETROPERÚ Y REFINERÍA LA PAMPILLA (RELAPSA

(En millones de soles)

(*) Para Refinería La Pampilla S.A.A.-RELAPSA: las cifras son ajustadas al año 1998

Fuente: Memorias y Notas a los Estados Financieros Auditados de Petroperú y Refinería La Pampilla-RELAPSA (varios años).