Recientemente una publicación de la Asociación Bancaria y de Entidades Financieras de Colombia - Asobancaria1 analizó los límites a las tasas de interés en su país y los efectos en su economía nacional. El informe empieza sosteniendo que este tipo de medidas si bien tienen el objetivo, en teoría, de proteger a los consumidores -en especial a los de menores ingresos- de los “abusos” de los prestamistas, en la práctica son acciones de control de precios que restringen la competencia, distorsiona la asignación del crédito y dificulta la financiación del consumo y de la micro y pequeña empresa. Lo cual termina obstaculizando los esfuerzos para promover la inclusión financiera y entorpecer la profundización requerida de los mercados financieros para estimular el crecimiento, acelerar el desarrollo y reducir la pobreza.

Asimismo, en la publicación se indica que la imposición de límites a las tasas de interés ha tenido efectos adversos en la medida en que restringe la oferta de crédito. Una situación que obliga a las entidades financieras a canalizar la mayor parte de los créditos hacia sectores con menores niveles de riesgo, lo que paradójicamente, termina excluyendo del acceso del crédito a la población informal y de bajos recursos. Lo cual obliga a quienes no pueden acceder a solicitar préstamos en el mercado informal, donde las tasas son exorbitantemente más altas y las condiciones no solo precarias sino extorsivas, agravando la desigualdad y la pobreza.

En el estudio se muestra que la mayor evidencia local sobre el impacto positivo de la desregulación ha sido la dinámica de la cartera de microcrédito tras la flexibilización reglamentaria de 2010 que se dio en Colombia. Este ajuste normativo incluyó mayores niveles para los límites a la tasa de interés del microcrédito frente al resto de modalidades, lo cual se ha traducido en un notable aumento de los desembolsos y de la cartera de microcrédito y, por consiguiente, en una mayor profundización financiera en esta modalidad. Así, desde que se implementó la nueva reglamentación en 2010, la proporción de cartera de microcrédito sobre PIB se duplicó.

De otro lado, a esto se suma los resultados de un estudio realizado por la Asociación Nacional de Instituciones Financieras de Colombia – ANIF, que analiza los efectos de la sobre-regulación en la inclusión financiera estimó que, en ausencia de restricciones de tasas, la cartera de crédito de un banco “piloto” en Colombia pudo aumentar alrededor de 21% durante 2015 y cerca de 23% durante 2014 - 2016, en promedio.

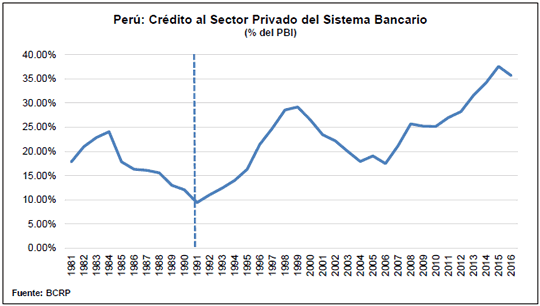

Finalmente, Asobancaria refiere que existen evidencias en América Latina que exponen bastante claro las bondades de la desregulación de la tasa de interés y señala como uno de los casos más destacados y documentados el de Perú, donde se logró cuadruplicar la profundización financiera tras la eliminación de los límites a las tasas de interés en 1991. Así, resalta que la liberalización de las tasas de interés en el Perú ha llevado a dinamizar el mercado a tal punto que más entidades financieras han otorgado crédito a microempresas.

Como nos muestra este trabajo colombiano, la imposición de límites o topes a las tasas de interés ha tenido y tiene efectos perversos en el sistema financiero de su país, golpeando no sólo a las personas de menores ingresos, sino también a la industria financiera y a la economía en general.

Finalmente, es importante que en aras de proteger realmente a los deudores y fomentar la inclusión financiera se respeten los mecanismos de libre determinación de las tasas de interés, y que al mismo tiempo se fortalezcan las instituciones defensoras del consumidor. A ello es importante que se sume un marco normativo que fomente una mayor transparencia en la información en el sistema financiero, que se promueva la competencia a través de políticas de incentivo a la inversión privada y al ingreso de más entidades financieras -locales y extranjeras- al mercado, y se promueva medidas que formalicen la economía.