Por Jorge Manco Zaconetti

Con exoneraciones y beneficios al capital

La política tributaria demuestra crudamente la naturaleza de los gobiernos de turnos que ejercen el poder del estado a nombre de la nación. Cuando los ingresos tributarios del gobierno central son financiados relativamente en una mayor proporción por los impuestos indirectos, como el impuesto general a las ventas (IGV), y el impuesto selectivo al consumo (ISC), decimos que estamos ante una política tributaria tradicional, ortodoxa, anti popular, facilista, asimétrica, regresiva y retrógrada.

¿Por qué? La forma expeditiva, rápida de incrementar los ingresos fiscales para superar el denominado déficit fiscal (más del 3% del PBI), es recurrir al aumento de los impuestos indirectos, como el impuesto selectivo a las gaseosas, licores, cigarrillos, y sobre todo el selectivo a los combustibles, que en última instancia golpea el bolsillo de los más pobres.

Por el contrario, un mayor impuesto a los automóviles de lujo, a las casas de playa, yates, casinos, herencias, restaurantes de lujo donde se paga con facturas que incorporan gastos deducibles como los almuerzos empresariales. Es decir, gravar los signos de riqueza tal como se hace en Europa, sería lo más equilibrado, pues el “que quiere celeste que le cueste”. El que gana más debe pagar más al fisco.

Aquí sucede todo lo contrario, por las exoneraciones a los grandes capitales, el conjunto de la clase trabajadora asalariada formal e informal financia con sus magros ingresos el presupuesto y las aberraciones del gasto público. Es más, lo seguirá haciendo gracias a la política de la dupla Vizcarra/Villanueva (VV) entregada al rancio fujimorismo que inteligentemente transfiere el trabajo sucio a estos advenedizos al poder.

Gasolinazo a la vista

Por la importancia que tienen los derivados del petróleo, los incrementos en el selectivo a la gasolina de 90 (15,2%), la subida del selectivo al diésel B5 mayor al 50 partes por millón de azufre (21.4%) utilizado por la flota de carga, el aumento del selectivo a la popular gasohol 84 que utilizan las mototaxis (38.6 %) tendrán un efecto “cascada”, en la medición de la inflación para los próximos meses, por el efecto multiplicador y la demanda inelástica de los combustibles realizada por los diversos sectores.

Al subir el impuesto selectivo al consumo del biodiesel B5 el principal combustible de la economía peruana, se incrementará el costo de los fletes de transporte de carga, y los pasajes quiera o no quiera el ministerio de economía y finanzas y los voceros allegados al poder.

La demanda interna de este combustible en sus diversas modalidades sea biodiésel con más o menos 50 partes por millón de azufre, resulta ser superior a los 95 mil barriles diarios, que es utilizado por el transporte con motores petroleros sobre todo en el transporte de carga, taxis, micros, etc.

La factura la asumirán los consumidores

Los otros incrementos de los selectivos a las gaseosas, licores y cigarrillos serán trasladados por las empresas a los consumidores gracias al poder de mercado, que tienen los grupos económicos, en tal sentido tendrán un efecto recesivo afectando la recuperación económica del mercado interno.

Si la tasa al impuesto selectivo a los licores ya era elevada al incrementarse el selectivo en función a la gradualidad del alcohol, subir la tasa por ejemplo al consumo de la cerveza que tiene menos de 6º grados de alcohol por litro de 30% a 35 % no solo afectará a los “cheleros” sino que estimulará el cambio a bebidas más peligrosas y baratas, que resultan de la combinación de alcohol hasta industrial con gaseosas azucaradas.

Así, al margen de fomentar las buenas prácticas en la salud, sin querer queriendo se fomenta el alcoholismo sobre todo en los segmentos jóvenes. Es más, el monopolio de la Backus & Jhonston SAA que procesa las cervezas Cristal, Pilsen, Cuzqueña, Arequipeña, San Juan, que abusa y despide a sus trabajadores, trasladará el incremento del selectivo a los consumidores, por el poder de mercado que tiene dicha transnacional.

Sin embargo, como si esto fuera poco se quiere cargar aún más el ajuste tributario incorporando sin piedad a los trabajadores que por ahora no están afectos al pago del impuesto a la renta pues tienen ingresos mensuales equivalentes a los S/ 2,075. Es decir, quieren incorporar a los trabajadores, a esa mayoría de trabajadores de cuarta y quinta categoría (servicios, agro exportación, comercio, contratas etc.) que por ahora no pagan el impuesto a renta pues perciben ingresos anuales menores a los S/ 29,050 soles que divididos entre 14 meses sumando, julio y diciembre determinan un ingreso mensual de S/ 2,075 soles (29,050/14)

En verdad, esto es grave, abusivo, pernicioso, perverso, pues los trabajadores asalariados que perciben hasta los S/ 2,075 soles mensuales a pesar de los magros ingresos abonan los descuentos de Essalud, y AFPs, y tienen que financiar con su compras los incrementos de los impuestos selectivos y del IGV. Es decir, con esto se fomenta la informalidad a pesar del discurso de los burócratas del MEF ¡Tras cuernos palos!

Impuestos regresivos

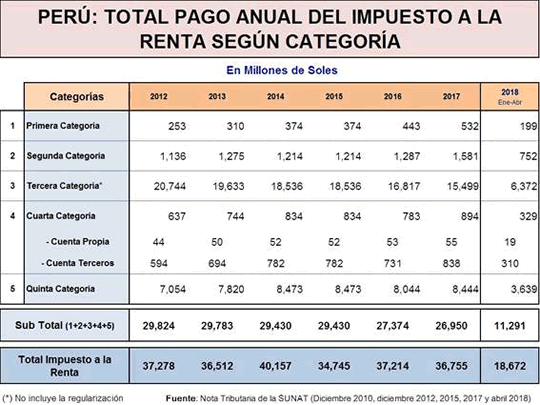

El cuadro del total del impuesto a la renta según categoría en el período 2012 al mes de abril del 2018 nos expresa la grave desigualdad en materia tributaria entre las rentas del capital y las rentas del trabajo.

Considerando el impuesto a la renta de tercera categoría que pagan las empresas de todos sectores, y que gozan de una serie de beneficios tributarios, tales como contratos de estabilidad jurídica y tributaria, reinversión de utilidades, fraccionamientos, devolución anticipada de IGV, depreciación acelerada, gastos deducibles diversos como las inversiones de exploración del año etc.

Lo cierto y evidente es que el impuesto a la renta pagado por el capital identificado como tercera categoría ha pasado de los 20,744 millones de soles a los 15,490 millones de soles en el 2017. Es decir, que por dicho concepto se ha dejado de percibir en ese lapso S/ 5,254 millones de soles, lo cual representa una caída del 25 %, entre otras razones a la disminución de la tasa del 30% del impuesto a la renta, durante el gobierno de pareja presidencial Humala/Heredia (HH)

Si bien al mes de abril del 2018 gracias a la regularización del pago, donde se evalúa si se ha pagado de más o menos del impuesto por parte de las empresas, se percibe una recuperación (S/ 6,372 millones) habría que esperar con cautela. Es necesario saber ¿cuánto de este monto se tendrá que devolver al capital en el marco de los beneficios tributarios? pues no es un ingreso fiscal definitivo.

En cambio el impuesto a la renta de quinta categoría donde se ubican el conjunto de trabajadores dependientes de regímenes privados y públicos, se ha incrementado de los S/ 7,054 millones de soles a los S/ 8,444 millones de soles. Es decir, ha experimentado un incremento de S/ 1,390 millones de soles, lo cual expresa una variación positiva del 16 %

En síntesis, mientras el impuesto a la renta abonado por las empresas entre el 2012 al 2017 disminuye en un 25 % el impuesto a la renta pagado por los trabajadores dependientes de quinta categoría sube un 16 %

Sin embargo, con los nuevos proyectos del ejecutivo Vizcarra/Villanueva (VV), esta participación de los trabajadores no es suficiente para cuadrar las cuentas fiscales. Es necesario incorporar a los más pobres, a todos aquellos que perciben menos de S/ 2,075 soles mensuales, con el expediente técnico de reducir las 7 UIT Unidades Impositivas Tributarias deducibles, equivalentes a S/ 4,150 soles cada una, que por ahora les permite estar exonerado del abono, que más parece un atraco fiscal.